どうも、毎月高配当ランキングを出しているこびと株さんの銘柄一覧を参考に、毎月高配当銘柄を1万円分買付しているぱぴっと太郎です。

将来の幸せ配当金生活を目指し、月の終わりから始まりにかけて買付銘柄を検討しています。

高配当株を買い集め初めたうちは、新しい銘柄を買い足していくだけでした。

なので、すでに保有している銘柄を買い増すことがなかったのです。

しかし、1年かけて私の高配当株ポートフォリオも着々と形になってきました。

そこで、問題が一つでました。

- どの銘柄を

- どのタイミングで

- どれほど買い付けたらいいのだろう

そう。

初心者の私にとって判断基準がないので、悩みに悩むわけです。

考え検討した結果、買い増したい銘柄を決定はするのですが。

なんか決定打になるルールなるものが欲しいと思い続けていたのです。

悩み続けたさきに、その自分ルールというのがようやく定まってきたので

・どうやって理想的な高配当ポートフォリオを管理するのか

・そして買い付けの選定をするのか

その方法を紹介していきたいと思います。

はじめに

私がいつも参考にしているのは、こびと株.comの管理人こびと株さんが毎月リリースする「高配当株ランキング」

しかし、2020年11月の更新では景気の先行き不安定さを懸念し、ランキングは発表されませんでした。

というか、いつか来るであろうバーゲンセールのために、キャッシュポジションを高めておきましょうという判断のようでした。

私に至っては、その「いつか来るであろう」というタイミングが待ち遠し限り。

けれど、なんの下準備をせずに、ただ待つだけでは面白くありません。

もっと言うと、いざ買付の行動をおこそうと思っても行動できません。

なぜなら、

- 企業の業績を分析してない

- 購入を決定づける判断材料がない

- 結果、買い時かどうか自分で判断できない

そんな事にならないようにしなくては!!

だからこそ、下準備は超・超・超、超大切です。

【高配当株ポートフォリオ管理①】買い増す銘柄を検討しよう

たしかに、投資家ブロガーやYouTuberたちから投資情報を得て、お買い得な銘柄を買うという手もありかもしれません。

しかし、高配当銘柄を買い集めて1年、せっかく得た企業分析力やチャート分析力を養ってきたのですから、自分の実力を伸ばすためにも、出来ることはやってみたいと思いました。

私が保有する国内高配当株の銘柄数は現在51銘柄。

そのすべてをSBIネオモバイル証券で購入しているので、すべて単元株未満の端株です。

しかも殆どの銘柄が1~2株程度しか持っていないという、まだまだ駆け出しの自称個人投資家です。

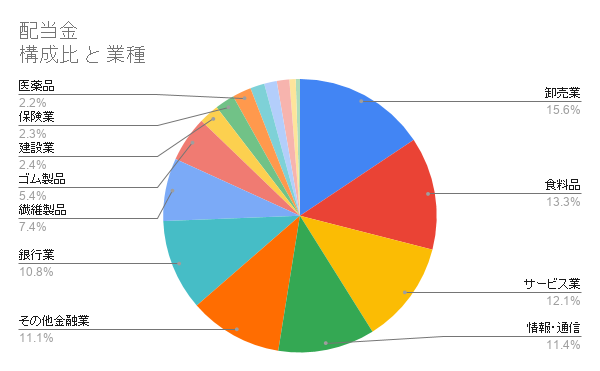

ちなみに、受け取る配当金を業種別にグラフにするとこんな感じ(2020年11月現在)

- 卸売業には、伊藤忠商事や三菱商事

- 食料品には、日本たばこ産業のみ

- サービス業には、CDSやアサンテ、アビストがあり

- 情報・通信には、日本電信電話やKDDI、沖縄セルラー電話など

- その他金融業には、全国保証とオリックス、三菱UFJリース

主な銘柄は以上になります。

この中から買い増してもいいのはないかと検討します。

わたしなりに検討材料を挙げると

保有銘柄を買い増しする時の検討材料

その①『各セクターの予定割合に沿った選定』

その②『自作のポートフォリオ全体の配当利回りがあがる銘柄』

その③『コロナの影響はありつつも比較的業績が安定している』

以上の材料をもとに検討していきます。

【高配当株ポートフォリオ管理②】各セクターの予定割合に沿った選定

買い付ける銘柄を選定するために、まず理想のセクター割合を設定しなくてはいけません。

セクターとは業種のこと。

- 向こう見ずにお気に入りの銘柄を買い続けてしまい

- いつの間にか総合商社株ばかりになっていた

- これが安い

- あれも安い

- そんな安いものばかりに手を付けていると

- ほとんど情報通信業だった

なんてことにはなりたくありません。

そのために、投資先の業種を分散させる必要があります。

【手順その①】理想とするセクター割合の作成

投資先の業種を分散させる必要とは・・・。

つまり株を買う前に、どのくらい買うのかを考える材料として、理想とするセクター割合を決定させておくということです。

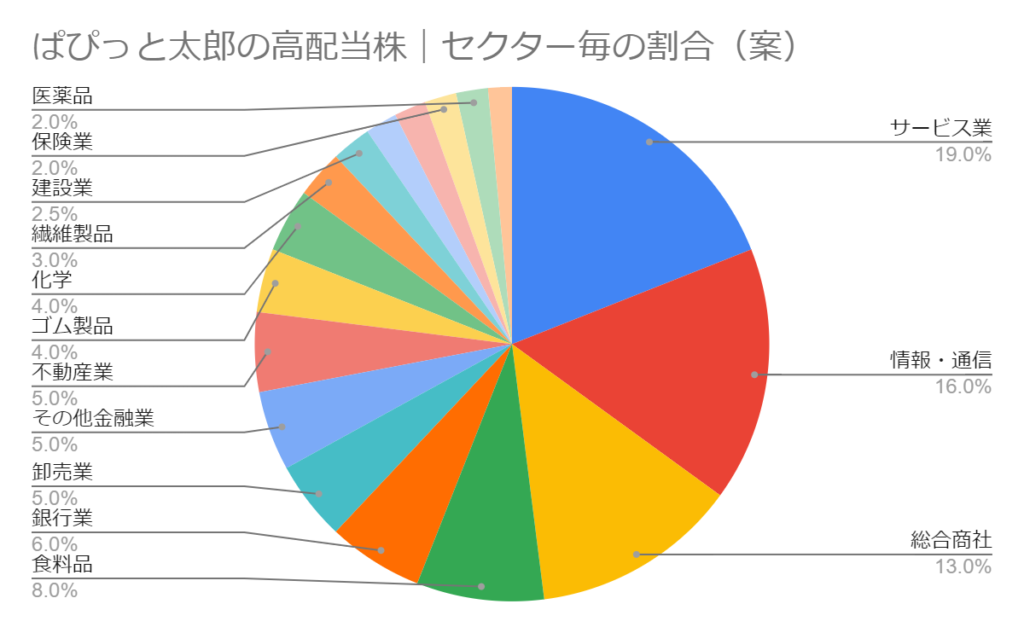

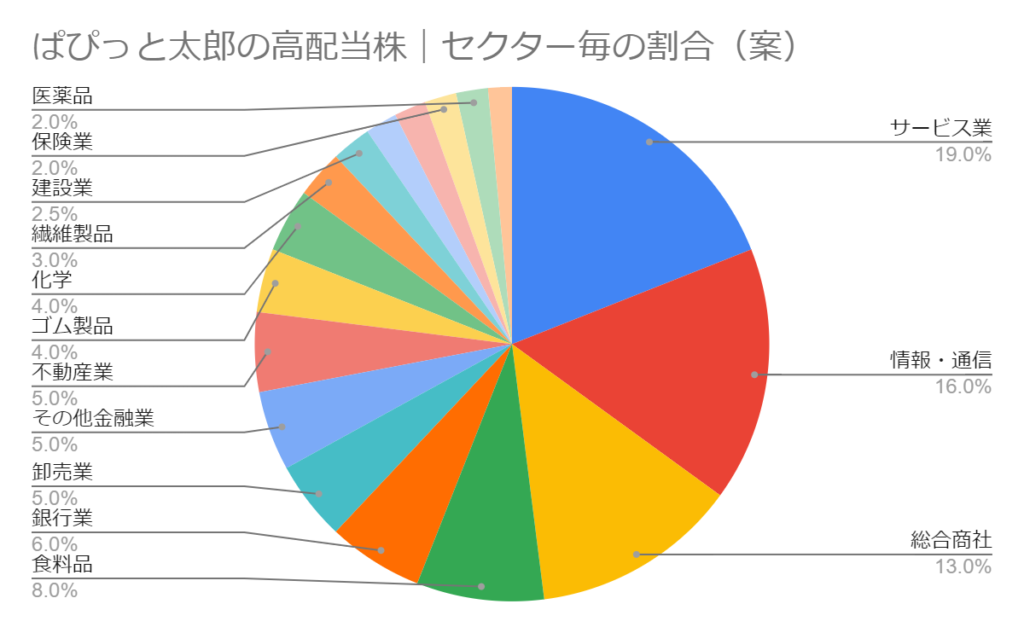

ちなみに私の理想のセクター割合はこの様になっています。

もちろん、すぐにこんな理想を描けたわけではありません。

まず私がまだまだ株初心者のころ。

そりゃ、どんな銘柄を買ったらいいか、どのくらい買ったらいいのか、本当に全然分からなかった頃。

やっぱり、こびと株.comの高配当ランキングは参考になりました。

そこからセクター毎に分散して、それぞれのセクターに割合を定めて運用する方法があるということを知ったのです。

【手順その②】『こびと株ポートフォリオ』を真似る=学ぶ

こびと株.comの高配当ランキングは本当に参考になります。

ということで、「真似ることは学ぶこと」です。

私が実践したことは

- 目の前の新鮮度の高い情報を

- ひとまず真似をしてでも

- まずは一歩踏み出すことが大切だと考えて

- 99%参考にして

- ランキングにランクインしていた銘柄たちを

- とにかく買いあさる

ということで、実際買いあさりました。

もちろん、単元株だと全然手が出せないいので、SBIネオモバイル証券をフル活用です。

【手順その③】私のセクター割合のご紹介

「真似ることは学ぶこと」

何度も言ってますが(もう信者レベル)

とにかく、こびと株.comの高配当ランキングは本当に参考になり、ほとんど真似をして買いあさりました。(投資は自己責任。自己責任で真似ました。)

ということで、どうにかできあがったのが、先程紹介した円グラフ(再掲)

これが今現在のセクター割合。

割合の多いトップ5が

1.サービス業・・・19%

2.情報・通信・・・16%

3.総合商社・・・・13%

4.食料品・・・・・8%

5.銀行業・・・・・6%

こういうふうに決めておけば、買い増しが必要な銘柄については検討が付きます。

さらに、間違っても一つのセクターに偏った買い物をしなくてすみます。

わたしとしては、このセクター割合に則って買い増しをすることができるのです。

自分ルールがしっかりと決まっていると、基準がはっきりしているので、その感覚からすると気持ちは楽かもしれません。

毎度毎度、選定基準がまちまちだと、経験の積み重ねもなく、反省点も挙がらないかと思います。

諸先輩投資家たちのいう「自分ルールを定めよう」はやっぱり大切かと断然納得。

【高配当株ポートフォリオ管理③】自作のポートフォリオ全体の配当利回りが上がる銘柄

さて、次に下の表を御覧ください。

私がスプレッドシートで自作の配当管理表からの一部引用です。

(だいぶごちゃごちゃしていて、お恥ずかしい)

ちなみに項目を紹介すると

- コード

- 名称

- 業種

- (現在の)保有株数

- 目標とする保有株数

- 1株あたりの配当金(税抜)

- 現在の配当利回り(10月下旬付)

- 簿価の配当利回り<現在の配当金÷平均取得単価>

- 現価の配当利回り÷簿価の配当利回り

(100%を越えて割合が大きければ、現価が割安→PF全体の配当利回りをUPさせることが可能)

実はこれもこびと株.comからのアイデア(まじ感謝、そしてネットの時代最高)

紹介いただいたエクセルデータを、スプレッドシートに落として、自分が必要だと感じた項目も足してみました。

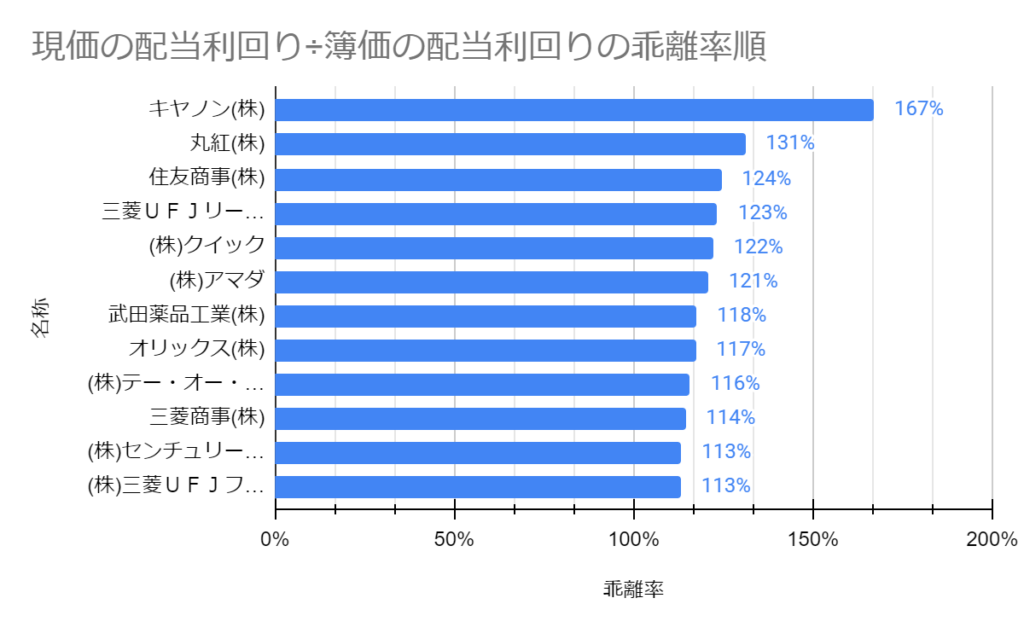

【高配当株ポートフォリオ管理④】「現価の配当利回り」÷「簿価の配当利回り」の視点からリストアップ

まずは、現価の配当利回り÷簿価の配当利回りの視点から12銘柄がリストアップ。

データとしてみるとこういうことです。

私のスプレットシートの項目には「損益」も計算されています。

しかし、損益だと一株あたりの配当金の増配や減配が考慮されていません。

ですから私はこの方式を取ることにしました。

さらにここから、

- ④現在の保有株数と

- ⑤目標とする保有株数を

- 比べてみて

- 目標に満たない銘柄を洗い出す

という流れで銘柄を洗い出します。

<簿価の配当利回り&現在の配当利回りってなに?>

簿価の配当利回りと、現在の配当利回りには大きな違いがあります。

現在の配当利回りの算出方法『一株あたりの配当金÷現在の株価』に対して

簿価(ぼか)の配当利回りはの算出方法は『一株あたりの配当金÷買付平均価格』になります。

そのため、簿価の配当利回りが上がるためには大きく2通り

・一株あたりの配当金がある場合(=増配した場合)

・買付平均価格が下がった場合(=割安で買えた場合)

【高配当株ポートフォリオ管理⑤】目標保有数に満たない銘柄を洗い出す

次に、私のスプレッドシートでは理想のセクター割合から大きくズレが起きないよう、

それぞれの銘柄の目標保有数というのを設定しました。

そうすることで、割安だからといって一つの銘柄をいつまでも買い続けるという失敗を防ぐことができます。

スプレッドシート上ではこのようになりました。

(ちなみにアマダは絶不調。オリックスは以前に買い足しすぎて、もっと時間分散して買い増せばよかったと反省)

<現在の保有株数と目標とする保有株数の関係について>

丸紅や三菱商事を見てみると

・丸紅(保有株4、目標保有数3.3)

・三菱商事(保有数4、目標保有数3.1)

となっていて、リストから除外されていないのが分かります。

ここでのフィルタリングの条件は、実はこうなっています↓

『保有数<目標保有数+1』

つまり、「丸紅は4.3株以上持ってください」「三菱商事は4.1株以上持ってください」という設定です。

そうすることで、セクター分散が拮抗することを防ぎ、常にポートフォリオ全体が拡大していく狙いがあります。

ここまでをまとめると

その①『各セクターの予定割合に沿った選定』

→買い足すかどうか判断するための土台ですね

その②『自作のポートフォリオ全体の配当利回りがあがる銘柄』

→現価と簿価との配当利回りの乖離率でみています

そして残ったのは以下の10銘柄です。

ちなみに、これからコロナの影響はありつつも比較的業績が安定しているかを検討していきます。

結論、買い増そうと考えたのは赤字にしておきます。

- 7751 キャノン

- 8002 丸紅

- 8053 住友商事

- 8593 三菱UFJリース

- 4318 クイック

- 4502 武田薬品工業

- 4767 TOW

- 8058 三菱商事

- 8898 センチュリー21

- 8306 三菱UFJフィナンシャル

上の買い増し銘柄を決定したのは業績に注目しました。

これを楽しみながらデキる人はラッキー(^^)

わたしは案外楽しんでやってます♪

【高配当株ポートフォリオ管理⑥】コロナの影響はありつつも比較的業績安定な企業

これからは

テクニカル面(チャートなど)

ファンダメンタル面(決算などで業績)

から検討していきましょう。

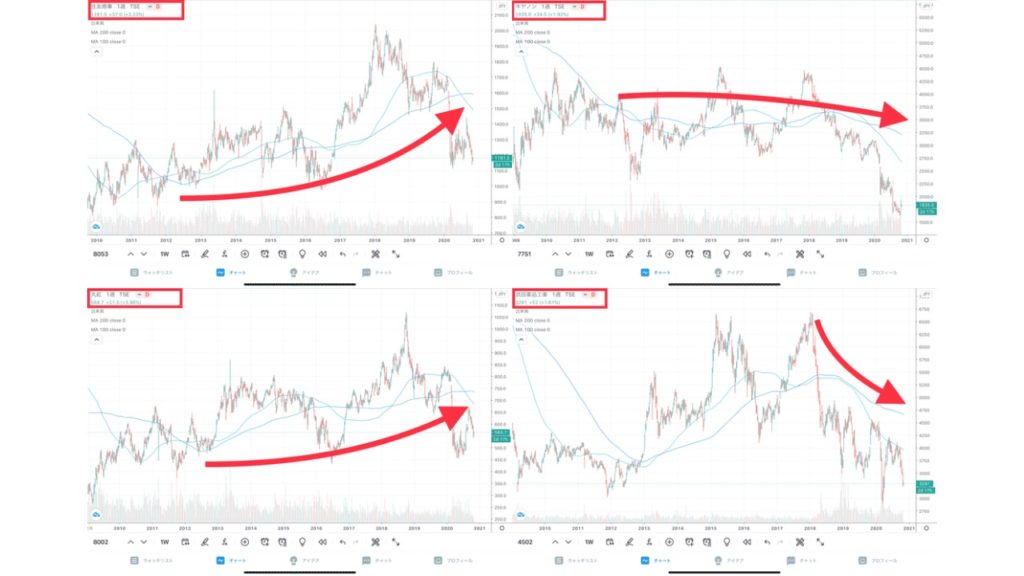

【検討材料①】テクニカル面

テクニカルに使っているのは100日移動平均線や、200日移動平均線。

短期的に保有するのではなく、長期的に見て右肩上がりかを確認したいので、チャートも長期の視点でみています。

使用しているのはTradingViewというサイト(アプリもあります)

- 7751 キャノン

- 8002 丸紅

- 8053 住友商事

- 4502 武田薬品工業

4つの銘柄をTradingViewで見てました。

キャノンと武田薬品工場が長期で下落トレンドですね。(頭の片隅に入れておきます)

【検討材料②】ファンダメンタル面

ファンダメンタル面で私が利用しているサイトはIRBANK

そこでは、主に

・売上高

・EPS(一株あたりの純利益)

・IR情報で配当予想の内容

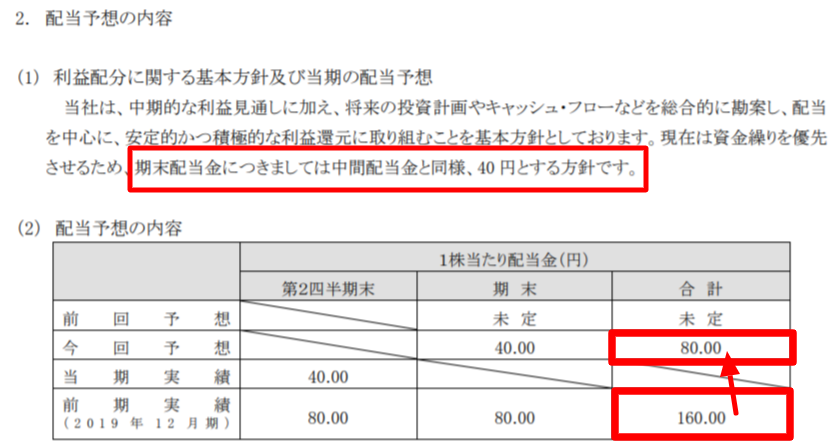

すでに選定から落ちることを伝えていたキャノンの配当予想を見てみると

残念ながら、減配決定です。

いつかは業績は良くなるかと思いますが、個人的にはしばらく様子見です。

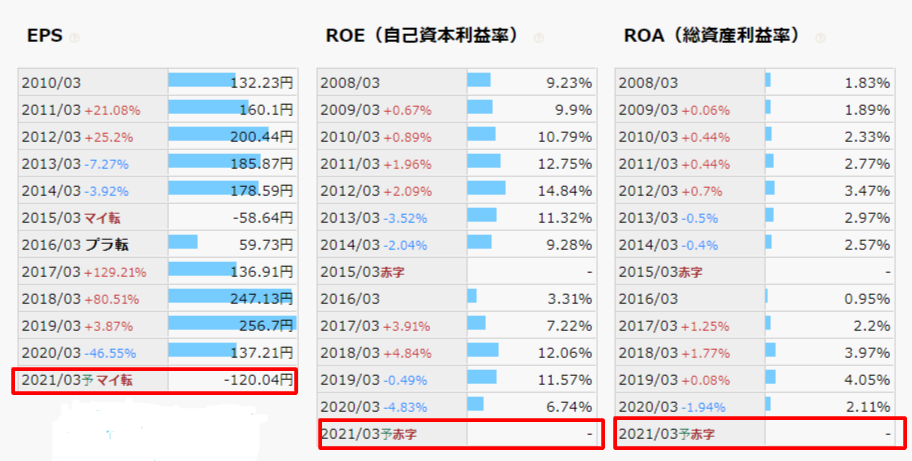

お次は住友商事。

EPSとROE、そしてROAが赤字予想。

こちらもしばらく様子見。

こんな風に

- 8002 丸紅→減配

- 4502 武田薬品工業→EPSばらつきあり

(武田薬品に関してはこびと株.comの高配当ランキングの銘柄から、思考停止で購入した銘柄)

ということで、銘柄の選定はこれにて終了。

おわりに

高配当銘柄を買い集めて1年たった今。

私なりに買い足しの基準が定まってきました。

今回の記事が少しでも役に立ってもらえたら嬉しいです(^^)

振り返ってみると1年は早いですね。

私がSBIネオモバイル証券で株を買い始めたときのことを思い出すと、1株買うのにめちゃ勇気が必要だったことを思い出します。

51銘柄も持っているって話しましたが

その殆どが10株にも満たない株数で、ほとんど1株です。

だからこそ、

来年、再来年と、その株数が増えて、配当金の金額も増えていく様子をブログで伝えていけたらいいなと考えています。

ちなみに、私が利用しているSBIネオモバイル証券。

この証券会社のメリットは1株から株が買えるという点

その他にも

- 私みたいな一般庶民で投資額が少なくても

- 幅広い銘柄にしっかり分散できる

- そして、個別で高配当株をかき集められる

Tポイントを使って株が買える

ことができます!

「500円であの企業の株主に!?」なんて謳い文句がSBIネオモバイル証券 。

さらに!

月50万円までの取引なら、取引手数料が月額220円(税込)という安さ業界トップレベル。

この第一歩を踏むことで、私は配当金生活の門をくぐることができたのです。

なにごともコツコツ。

それでは!

コメント